股神巴菲特,两句话点透中国股市!

关于中国市场,他讲了很多,其中有两句话很重要:

1、中国市场的估值比美国低,股票更便宜!

2、中国是一个新兴的市场,会有很多人参与到股市,人们会更加投机。

牛市是股民投资者都期待的,但很多股民投资者不懂牛市来临前有什么特征,下面我跟大家聊聊牛市来临前有哪些特征!

特征一:股市跌出三底(估值底、政策底、市场底)

股市想要迎来牛市肯定是要熊市结束后,而估值底、政策底、市场底也是靠跌出来的并不是涨出来的;估值底也就是当跌出历史最低估时候,具备价值投资的阶段就是估值底,类似A股市盈率在10倍至13倍之间;政策底就是当股市经过前期大幅杀跌后,在某个点或者某个区域不同的有政策利好刺激股市,稳定股市,抑制股市下跌空间就是政策底,类似A股2449点是政策底;而市场底往往都是最后出现的,也就是当股市跌出了估值底,政策底之后会再度跌出市场底,而市场底出现之后最明显的标准就是大盘连续放量中大阳拔起,出现反转信号这就是市场底,类似A股市场底还没有出现。

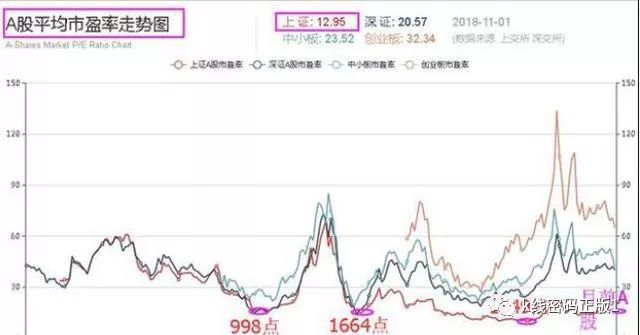

特征二:股票平均市盈率在10倍至13倍会来波牛市

当前的A股市场目前平均市盈率为12.95倍,也就是处于历史最低估,最低水平阶段,A股已经说明很便宜,有投资价值的阶段;目前A股市盈率在12.95倍已经跌破了历史大底998点15倍市盈率,跌破了历史大底1664点14倍市盈率,但还未跌破历史大底1849点10倍市盈率;但目前已经跌破了两次历史大底市盈率,仅此于1849点的估值,足于证明A股迎来牛市也是渐行渐近了。

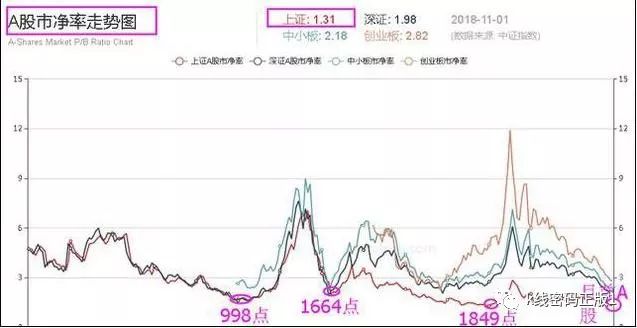

特征三:股票市净率在1.5倍会来波牛市

当前A股的市净率为1.31倍,已经创下了A股最低市净率水平,足足证明A股已经严重超跌,很多个股已经几倍投资价值了;来看看2005年历史大底998点市净率为1.7倍,2008年历史大底1664点市净率为1.99倍;2013年历史大底1849点市净率为1.37倍;当前的A股市净率打破了A股历史28年最低水平,证明A股牛市到来渐行渐近。

特征四:股票二级市场表现情况特征

股市要来牛市的时候最明显的信号就是证券股止跌企稳开启超跌反弹,证券股止跌就是熊市即将结束的信号,证券股在配合权重股护盘;另外还有一个最明显的信号就是之前的强势股补跌,垃圾股补跌之后市场会逐步企稳,这也是熊市即将结束的标准信号。只要这些信号出现后说明股市熊市末期,但也不能代表牛市会马上来临,只能说离牛市越来越近了。

以上四种最明显的特征就是说明牛市来临前征兆,但一定要记住牛市不是说来就来的,必须要在多重条件之下才会迎来牛市的;每一轮的熊市结束之后都会再度经过一轮猴市构筑牛市大底之后才会迎来真正的牛市。

巴菲特说:“没有人愿意慢慢变富。”

是的,这就是巴菲特最厉害的地方,他比大部分的人有着更大的格局,更多的耐心,以及更强的自律能力。

认识两位纵横资本市场20年未尝败绩的顶尖高手,他们共同的特点就是经常引用巴菲特的那句话——做股票最重要的两个原则:一个是保本,一个是记住第一条。

从操作的角度看,破位减仓、止损清仓——这两个炒股最重要的技术往往被忘记,大部分人都把99%的注意力放在买好股票,很少考虑“善终”的问题,这是散户和很多散户化机构最致命的弱点。几乎90%的被套者都是没有止损造成的,且曾经都是有机会逃离的。

复利到底有多可怕?A股有涨停板制度,涨跌幅度是10%,涨停板每天都有,抓涨停板成为很多股民的向往的事情,在A股经历过涨停板很正常,如果每天都有涨停板那不就开心坏了?所以我们往往追求的是一年翻倍的业绩,但是股市里面有句话“一年三倍者众,三年一倍者寡”,如果我们安心追求每年20%的收益率未必就不会做不到,只是我们心太大,希望这个目标在一个月就完成,不就是两个涨停板的事情嘛。

如果每个月都有10%的收益,那么你10万元本金多久会有一个亿?

答案是72个月,也就是6年的时间,6年的时间10万变成1一个亿,这个复利是相当牛逼的。

最后要说的是,巴菲特为什么以价投闻名世界,最重要的就是它的复利惊人,巴菲特近年来的年均收益在12%左右,他掌管的基金多达百亿、千亿,所以他的复利是非常惊人,就是这个道理。

但是前提条件是要能够做到每年收益都是异常稳定的,这需要一套强大、健全的交易体系来支撑。

一个完整的交易系统至少包含了:策略—如何买卖;风险管理(仓位/头寸规模)—买卖多少;市场—买卖什么;入市—何时买卖;止损—何时退出亏损的仓位;离市—-何时退出赢利的仓位。

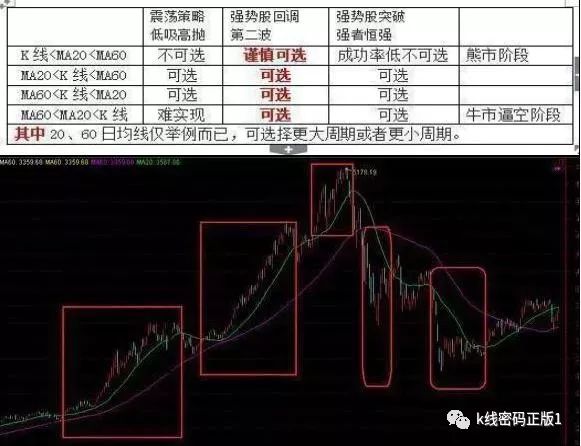

1、策略选择——基于均线强弱划分后的选择

根据K线收盘处在20日、60日均线的不同位置完全分为4类。

说明:

在牛市逼空如图中 直角边框 阶段,即MA60 < MA20<k线 阶段,大盘指数同时在20、60日均线上方,属于逼空行情,此时顺势追高、持股待涨是利润最大化的方法;难有回调“低买”的机会,因此主要采用“趋势突破策略”,高买高卖;或者强势股回调第二波。<="" p="">

而单边熊市如图中 钝角边框 阶段,即K线 < MA20 < MA60 阶段,如果触及止盈、止盈必须离场,同时在极低的成功概率下,即使“低买”也是大概率套牢,尽量采用休息,不开新仓的策略。如果开新仓建议选用强势股回调策略。不建议低吸弱势股(没资金关注)或者强势突破股(成功率低)。

在两个横盘震荡阶段,即K线处于20、60日两条均线之间,不管20日在60日上还是60日在20日之上,大盘均可上可下,三种策略均可。

在以上四个阶段,全部选择强势股回调策略。强势股回调策略:属于对震荡和趋势的折中,比如日线级别突破选股、分钟级别BOLL下轨择时,本质仍属于震荡策略。每个人需结合自己的经验和偏好选择符合自己的策略组合。

2、风险管理——收益率曲线的应用

1)初始仓位:

假设单次仓位风险为本金2%风险、单笔交易止损幅度为8%;100万本金。

100万X 2%=2万;2万/ 8% =25万市值仓位,即初始四分之一仓位。

如果只愿承担1%风险,仓位继续减半即可。

2)加减仓策略:盈利5—8%把止损价提高到成本价,此后可加仓本金2%风险的仓位;以此类推,只要之前仓位止损价上移动到成本以上,现有仓位不再亏损之后,可一直加仓直至满仓,乃至杠杆。盈利后并把止损上移到成本后加仓,可以确保某一个时刻总的风险维持在较低水平;加仓策略在遇到单边牛市时能够较快加到重仓、满仓;

3)停仓计划:账户达到年度亏损上限,如年度达到10—15%亏损,停止开新仓;账户达到总亏损上限,如总亏损20—30%,停止开仓。

3、品种及止盈止损选择

品种:强于大盘+强于同板块+回调抗跌。综合选择10日、5日涨幅前5板块;板块内涨幅前3个股/涨停最早前三个股;回调最抗跌前三个股;取以上条件取交集组成股票池。

A、震荡策略

1)入场:boll下轨

2)止损:-5至-6 %或 0.6倍ATR;盈利5%以上后止损价上移到成本价

3)止盈:15%—20%或1.5倍ATR

4)时间止损:10天不触及止损、止盈价格,离场

B、强势回调策略

1)入场:boll中轨或小级别boll下轨或成交密集区

2)止损:-6%至-8%或0.8倍ATR;盈利6%以上后止损价上移到成本价

3)止盈:15%—25%或2—3倍ATR

4)时间止损:10天不触及止损、止盈价格,离场

C、趋势策略

1)入场:突破阶段平台

2)止损:-6%至-10%或0.8倍至1倍ATR;盈利8%以上止损价上移到成本价

3)止盈:20%—30%或2—3倍ATR;或盈利后跌破短期趋势线;或最高价回撤10%。

4)时间止损:5天不触及止损、止盈价格,离场

说明:

ATR:平均价格波动,(日最高价-日最低价)/股价,取5日平均值。

止损策略:不管是绝对值-6%还是0.6倍ATR,目的是控制最大亏损幅度。

止盈策略:趋势策略的止盈目标是尽量的放开盈利空间;震荡策略的止盈目标是实现大约2倍赔率(平均盈利/平均亏损》2)。

时间止损:买入后既不止损也不止盈的概率也很大,要给出足够的时间让行情去发展;反之到了计划的时间果断出场。重新触发入场当做全新的一次交易。

实战操作

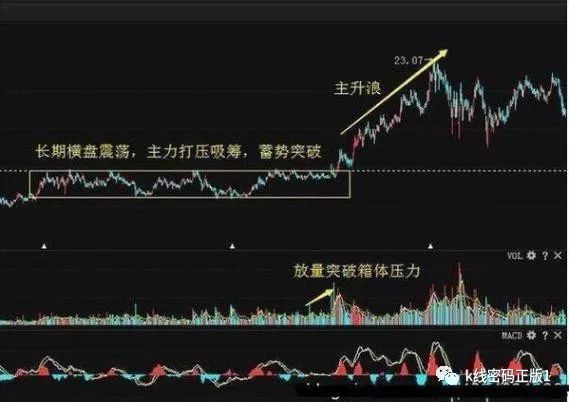

1、横长竖高

原理:股价在一个价格区间里进行长时间的连续蓄势,达到筹码的彻底换手,同时把没有耐心的跟风者清理出局,等一切准备就绪后,腾空而起。一般有这样一个说法,横有多长,竖有多高。

注意:这是一种长蓄势大突破飙涨形态,里面有极大的获利机会。蓄势阶段股价波动缺少规律性,过程比较长,一般不参与。但遇到这样的形态一定要放到自选里密切跟踪,等股价有效突破以后再次杀入。如果看到放过了,说明你还没适应股市。

买入条件:

1)股价有效突破蓄势区间的上沿;

2)周K线上形态和均线调整到位;

3)同期指数的配合

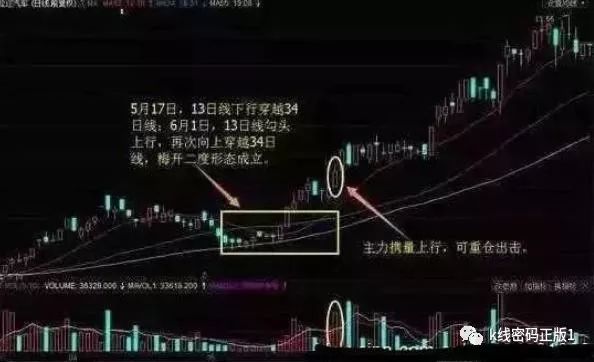

2、梅开二度

中、长期均线呈一定斜率向右上爬升,说明股价仍处于强势状态。13日均线从前期高点缓缓滑落,预示盘中主力暂时放弃拉抬,旨在消化获利盘。13日均线弱势下叉34日均线以后,在离34日均线不远处作小半弧状运动,后在成交量的配合下,震荡盘升的股价强行提带13日均线重新穿越34日均线,此形状态的出现,表明主力拉升在即,股价在短期内会有较为可观的上行空间。

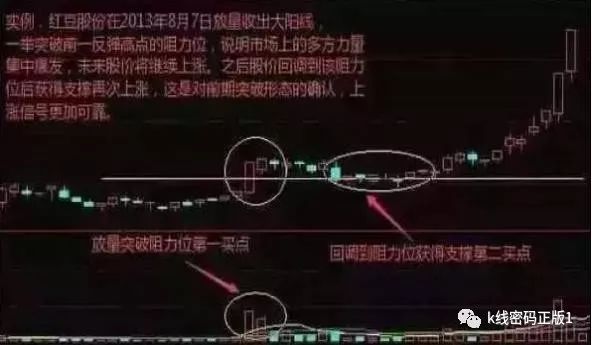

3、放量突破

当股价突破其上涨阻力位时,如果成交量同时放大,就说明市场上的买方人气集中爆发,投资者开始纷纷看好后市。股价一旦成功向上突破后,往往会有更多的投资者跟风买入,而上方的卖盘压力也会大大减轻,未来股价将会持续上涨。

第一买点:股价放量突破阻力位

当股价放量突破阻力位时,说明股价已经在多方的推动下进入上涨行情。此时投资者可以积极买入股票。

第二买点:股价回调到阻力位获得支撑

股价突破阻力位后可能小幅回调,但是回调到前期阻力位时就会再次获得支撑上涨。当股价再次获得支撑上涨时,就是投资者加仓买入股票的机会。

经验之谈——如果股票被套,是否硬扛不放?

一、看基本面有没有变坏,如果买入的公司基本面并没有发生改变,仅仅是因为大盘下跌,整体股市走弱,所有股票都下跌,那么这并不可怕,最后还是会起来。但是如果公司基本面发生了重大变化,那么就要特别小心了,对于那些经营不善的公司,需要及时止损。

二、看是不是周期类型的股票,周期类的股票波动级别是很大的,与全球经济和国内宏观经济都有非常大的关联,那么周期性股票业绩主要依赖于供需变化带来的产品价格涨跌,当发生重大拐点的时候,就不能一味的死扛了。比如说2007年出现大宗资源商品超级牛市,有色资源股暴涨,但国际金融危机发生后,大宗商品走熊了,很多有色股进入长期下跌,比如2007年的时候云南铜业涨至98元,之后出现拐点一路下跌,到现在过云了12年,股价依然只有9.8元,不知何年,不知何月,才能扛到头。

三、看估值情况,在一轮牛市中,很多股票都会上涨,但因为不同板块对投资者的吸引力不一样,因而涨幅也各有大小。在牛市中,投资者会忽视一切风险,只管买入,只想着赚钱,以致于很多股票过度上涨,积累巨大的泡沫,最明显的就是市盈率极高,有些炒到几百甚至上千倍,被称为“市梦率”,如果是套在这种股票上,那么行情结束,还是需要止损才行。比如2015年的时候,金融科技题材的安硕信息,股价炒至474元,市盈率高达两千倍,见顶后一路下跌,现在过云了整整四年,股价也仅有19元。

那么什么股可以扛呢?

公司经营优秀,盈利能力很强,而估值又不高,且每年业绩保持稳定增长的,比如贵州茅台、格力电器、伊利股份这样的股票,在2015的时候也出现大跌,被套住了根本不用慌,当时格力电器市盈率跌到了6倍,当大市风险释放过后,这些公司还是会随着公司优异的经营情况重新涨起来并再创新高。

QQ:《729045588》微信:《729045588》