仅仅3个月的时间,美国华尔街市场估值最高的独角兽WeWork,市价估值暴跌千亿,跌了80%多。

这个美国最有价值的科技公司,一转眼变得一文不值。

根据彭博社最新的消息:如果再没有新资金注入,WeWork将在11月底之前把账户上的钱全部用光。

就在所有人都在看着如何收场的时候,10 月 21 日美国时间周一,据 CNBC、《华尔街日报》等报道,软银出手接盘了。

你没看错,这个在Wework身上已经血亏的软银,要继续在它身上放更多钱。软银前前后后花了150亿美元左右,买了一个价值不到80亿美元的公司,占80%的股份。

这堪称史上流血最多的一次融资。

到底是什么原因,让这个曾被奉为“天之骄子”的明星公司,突然之间就陷入到了这样崩溃的境地呢?

01 共享办公的“独角兽”

软银直到现在都坚信WeWork是下一个阿里巴巴 ,这到底是一家什么样的企业呢?

创始人亚当·诺依曼

亚当·诺依曼原本有望成为世界上最富有的企业家之一,至少在一周以前是这样的。在2010年,米格尔·麦凯维、亚当·诺依曼与其妻子丽贝卡·诺依曼在纽约创建WeWork。

这个年仅9岁的新经济公司,目前已经拥有超过50万人在全球35个国家的120多个城市的WeWork空间里工作。

2008年美国次贷危机之后,大量中小公司倒闭,写字楼的业主急得发慌,银行的存款每天缩水。WeWork的诞生有如神助,把酒店模式引入办公租赁市场,解决了中小公司和楼盘业主的共同困境。

它的商业模式就是用折扣价租下某写字楼的一两层,然后将办公场地划分成许多小块,再每月向那些希望大家紧挨着办公的初创企业和小公司收取会员费。

听起来像“二房东”,WeWork搭上了“共享经济”的快车,摇身一变就成了“改变人类工作方式”的创新者,并成为行业里的“独角兽”。

02 乱局时间轴

2019年8月14日,共享办公领头企业WeWork向美国证券交易委员会递交了招股书,宣布了IPO意向。距离上市似乎已只有一步之遥。

可在聚光灯的放大下,公司的财务状况问题,商业模式以及管理层问题接连被搬上台面。

WeWork的估值从一开始的470亿美元,到250亿美元,到150亿美元,再到估值80亿,一直到公司宣布将撤回招股书搁浅IPO计划。

2009年4月,WeWork完成A轮融资,公司估值9700万美元。

2019年1月,传WeWork融资20亿美元,投资方包括软银等,此次融资对其估值470亿美元。

2019年7月,WeWork CEO诺依曼被曝出从公司套现超过7亿美元,以及自己买房再租给公司、将WeWork商标卖给公司等行为。

8月14日,WeWork提交IPO招股书,预计9月上市,分析称其将成为继Uber之后的第二大IPO,公司估值200亿-300亿美元。

9月10日,因投资机构对其IPO兴趣冷淡,WeWork最大股东软银集团要求该公司暂停上市,但创始人仍不死心。

9月14日,软银计划认购至少7.5亿美元WeWork股份,对其估值150亿-200亿美元。

9月17日,WeWork表示将在今年年底前完成上市,暗示推迟IPO。

9月25日,WeWork联合创始人兼CEO诺伊曼辞职。

9月30日,WeWork正式宣布推迟IPO,撤回招股书文件。公司估值降至100亿-120亿美元。

10月11日,《福布斯》预计WeWork的估值最多只是28亿美元。

10月15日,传WeWork将裁员至少2000人,占员工总数的13%。

10月22日,传软银计划再投40亿至50亿美元,此前已累计投资超百亿美元,从而接管WeWork的控制权。对其估值75亿至80亿美元。03 膨胀的“毒角兽

在“共享经济+硅谷故事”中,WeWork不是第一个吃螃蟹的,也算不上最后一个。

WeWork实在是很年轻。但自2010年成立以来,它也已经接过了多轮次的高达130亿美元融资,烧钱烧得风生水起。

有钱也就是背后有金主,而最为看好这家共享办公独角兽的“爸爸”,那就是日本软银集团。

在金主的支持下,WeWork第一道杀手锏,就是疯狂的扩张。这一秒拿到投资人的钱,下一秒就去开分店。在2017年至2018年之间,WeWork每个月扩张的空间,在1.4万平方英尺到2.8万平方英尺之间。

这种扩张疯狂到什么程度,数据对比一下就知道。

行业最老牌的灵活办公服务商IWG,1989年成立于比利时。花了30年,IWG才拥有5000万平方英尺的空间。而2017年WeWork只有1000万平方英尺,到2018年底,这个数字就变成了4500万平方英尺。

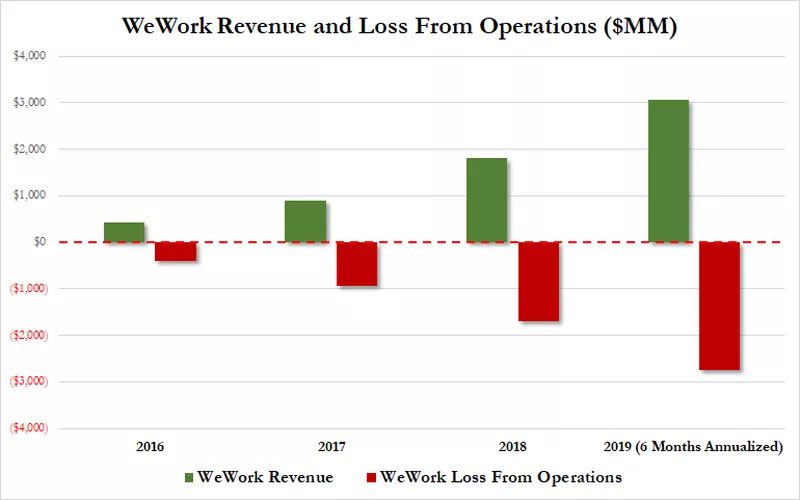

2019年前六个月,WeWork公司营收同比翻倍至15.4亿美元,但净亏损近9.05亿美元,而这两个数字均为2018年上半年的两倍。光说烧钱,单单在上半年WeWork就“烧”了23.6亿美元,也较去年翻倍。

有个问题细想很奇怪。一家高速扩张,如此有前景的公司,营收从2017年的8.86亿美金上升到2018年的18亿美金,直接翻了个番,但利润,也就是真正意义上的“现金流”,却从负债12亿美金转变成负债22亿美金。

而IWG集团,不仅早已盈利,麾下办公桌数量更是几乎与WeWork平分秋色,可最高市值却不及后者的十分之一,谁不想问一句:凭什么?

470亿美元这座山很高。可惜的是,WeWork没有撑住,只爬到了半路。

04 失败的IPO

2019年8月14日,WeWork向美国证券交易委员会递交了招股书,宣布了IPO意向。

随后WeWork估值扑街。投资者最关心的是,WeWork应该按房地产公司估值?还是科技公司估值?

哥伦比亚大学商学院兼职教授莱恩·舍曼(Len Sherman)不禁感叹道:“在我漫长的IPO生涯中,我从未见过一家规模如此之大的公司,公众会产生如此一致的负面看法。”

最值得注意的是,在招股书长达29页的风险提示中,有10页在解释诺依曼作为联合创始人与公司之间利益纠缠又复杂的关系。

更令人震惊的地方在于,作为通过B类股和C类股拥有公司绝对控股权的核心人物,诺依曼竟然没有与WeWork母公司签订就业协议,招股书称这存在风险,即“无法保证诺依曼将继续为我们工作,或以任何身份为我们的利益服务”。

成也资本,败也资本。

VC不断为这些连续亏损的企业输血,造就了一个个庞然大物。

CNBC援引美国经济司数据称,WeWork的成长脉络正处于美国最长的经济扩张期,如果此时都不能产生增量现金流,还要待何时?

共享经济独角兽们在二级市场连续扑街,VC们亏损严重,让我想起了一句经典台词:出来混,始终要还。前些年在VC们挣的钱,现在又还回去了。

有分析认为,软银一手制造WeWork悲剧,过分推高估值致公开市场投资人远离,如果WeWork当初选择以169亿美元的估值,而非470亿美元的估值上市,该公司今天几乎肯定会公开交易。

有人调侃,几年后,当商学院教授们在写他们的WeWork案例研究时,最大的实践教训之一可能是:WeWork应该从软银那里少拿点钱。

05 骑虎难下的软银

对于软银而言,自己投的企业,含着泪自己也要跟下去。

作为软银集团董事长兼CEO的孙正义(Masayoshi Son),早已是投资界的“教父”式人物,其最著名的成功案例是对阿里巴巴2000万美元的投资,让软银收获了千亿美元的回报。

网友纷纷表示,软银从阿里巴巴赚到的钱都要亏在 WeWork 身上了。

一个广为流传的细节是,2017年,孙正义与诺依曼第一次会面,听了后者的愿景后,还不忘叮嘱一句:“在战斗中,疯狂比聪明更好,WeWork现在还不够疯狂,要让它更疯狂起来。”

孙正义觉得WeWork还不够疯狂,他认为WeWork的估值可以值“千亿美金”。

孙正义随后向WeWork注资44亿美金,但前提是WeWork不能够仅仅是一个租借办公桌给独立会计师和小公司的生意。他告诉纽曼,要让WeWork“比原来计划的大10倍”。

软银希望WeWork既大又快,纽曼做到了。成立9年时间,WeWork取得的成就令人咋舌:在全球已经涉足29个国家,111个城市,总共528个WeWork大楼。

而且,计划立即进入另外44个城市,最终定位全球280个城市。WeWork在2018年的收入是18亿美元,但仅仅在2019年的前六个月就达到了15亿美元。

除了WeWork,软银近年来押注的“明星企业”还包括Uber,Slack等。然而,这些公司正在受到市场挑战。上市以来,Uber的股价已下跌超过30%,其市值在过去五个月中蒸发了超过50亿美元。股价一路下跌,已创下历史新低。

软银的豪赌也为其自身带来风险,截至10月21日,软银集团 (TYO: 9984)股价由今年7月的高位5885日元跌去近三成至 4294日元。

“共享经济”这个概念尤其被孙正义看重。无论是UBER、滴滴,还是WeWork,都被认为是“共享经济”的突出代表。

孙正义多次在公开场合盛赞它为“下一个阿里巴巴”。对于他来说,只要WeWork成功上市,那么从UBER和滴滴失去的,就能够连本带利地收回来。然而,令孙正义没有想到的是,这家被他寄予最大希望的企业,到头来却伤害他最深。

WeWork 80 亿美元的估值,还不如软银之前已经给到它的钱多。

06 共享经济的未来

WeWork联合创始人亚当·诺伊曼(Adam Neumann)已决定卸任公司首席执行官职务,根据TechCrunch前段时间的报道,亚当·诺依曼在IPO之前已经从公司获得了超过7亿美元的资金。

究竟是共享办公行业不行了,还是WeWork自己不行了?以WeWork的商业模式来看,任何财团也不可能向这个无底洞一样的生意不断投入资金。

一直以来,共享经济的商业模式都饱受质疑,“只烧钱不赚钱”的公司没法被投资者放在眼里。但现在最大的问题恰恰在于,WeWork的收入与亏损规模几乎呈同比例正向增长,甚至可以说是亏钱亏得满天飞,实现盈利几乎遥遥无期。

甲骨文(Oracle)创始人兼首席执行官拉里·埃里森(Larry Ellison)就在上周三表达了自己的态度:虽然自己和孙正义私交不错,但他不认为WeWork具有显著的投资前景,他称WeWork和Uber这两家公司“几乎没什么价值”。

“WeWork租了一栋楼,装修一下接着再转租出去。”埃里森说,“然后对外宣称‘我们是一家科技公司,我们的目标是技术多样性’,太可笑了。”

“为没有实现盈利的企业提供慷慨资金的日子已经结束了。”摩根士丹利对于WeWork的评论具有深刻的内涵,如果全球明年经济形势出现上升,WeWork有可能在盈利方面取得进展。

创业团队能活过第一年的不到10%,能活过第二年的不到5%,第三年还能坚持下来的,少之又少。他们的续租能力有限,这对于收入主要依靠租金的共享办公行业来说,风险极高。

然而,这并不能改变这家共享办公企业的本质:承担长期租赁义务,然后转租1-2年的战略,将使其容易受到经济衰退和房地产价格下跌的影响。也就是说,即便这次融资成功,WeWork想要实现持续盈利仍然要走过漫长的路途。

一味依赖于融资助力,沉醉于精美PPT和煽情路演的WeWork,如果不能讲清楚盈利路径,扭亏为盈,共享经济的故事再动人,恐怕也很难打动投资机构和股民了。

如今,这只独角兽已经属于孙正义。

WeWork上市梦破,Uber股价不断创下历史新低,一个个庞然大物的倒下,都在审视着独角兽们的桀骜不驯以及资本们的浮躁和不理性。估值泡沫的破灭也许只是刚刚开始。

在看看孙正义之前所说的:“软银坚信,世界正在经历人们工作方式的巨大变革,WeWork站在这场革命的前沿。对于世界领先的技术颠覆者来说,经历WeWork刚刚面临的增长挑战并不少见。”

由于这一愿景保持不变,软银决定通过提供大量资金注入和运营支持,对该公司进行双倍的投入。我们仍然维持对WeWork、其员工、客户和房东的承诺。

软银重新投资WeWork,这会不会是孙正义的自我救赎?

------end------作者 | 马大帅来源 l 欧洲新青年(ID:ouzhouxinqingnian)转载请联系公众号后台授权图片来自网络

推荐阅读

波澜壮阔70年:祖国,我为你骄傲!

胡歌在青海湖捡垃圾,意外暴露了10亿生命最痛苦的样子!

千万不要去伦敦!

“中国制造”走向世界!愿你道路漫长,充满奇迹。5G时代来临!华为助力英国开创“历史性一刻”,彻底惊艳BBC中英5亿贸易大单,藏着你想要的机遇吗?中英两国,强强联手“沪伦通”,这才是大国风范

干货分享

中国人对英国移民最容易产生的十大理解误区!重磅消息:英国阔别7年的PSW签证即将回归,对留英学生意味着什么?

脱欧后欧盟人士移民英国申请开放,内政部已收到了超过75万份申请签证被拒的理由一般都简单粗暴,各种雷区都在这里! 5万镑移民英国,真的那么容易吗?决定申请前这篇详解必须要看!学生十年申请英国绿卡政策分析及实战解析!收藏!2019投资移民全解读,最关键的问题:解释资产来源的五种方法