天风银行 廖志明团队

本报告联系人:朱于畋

努力做更好的研究!

摘要

机构重仓银行比例Q3波动小

4Q18与1Q19两个季度连续下降,19Q2止跌回升至6.27%,19Q3略微下降至6.1%。19Q3市场对中美贸易战逐渐麻木,经济下行压力仍在,市场进入缓升和震荡格式,机构风险偏好较Q2有所提升。

从17年强监管以来,银行负债成本压力和资本约束成为影响估值提升的主要因素,但站在当前,我们认为息差收窄压力最大时期早已过去,A股银行板块近期营收和净利增速逐步回升、不良持续向好之下,叠加近期社融高增昭示经济企稳或已不远,我们认为其19年业绩会更好。较之以往,目前机构重仓银行板块占比处在历史中低分位,未来提升空间较大。

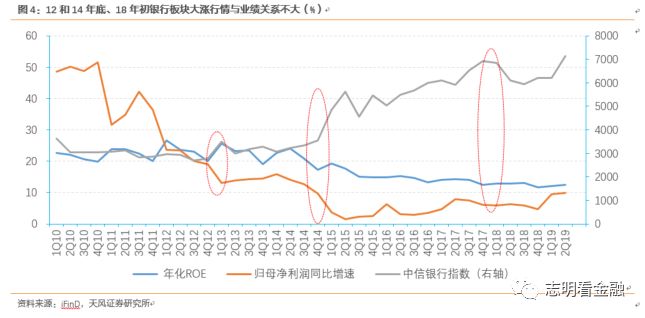

银行板块或新一轮年底估值切换行情

银行板块1H19业绩增速较好,已披露三季报银行的业绩表现改善趋势在延续。银行板块在12年底、14年底和18年初涨幅较大,但当时归母净利润增速和ROE均处于下行期,主要是当时板块估值低、前三季度涨幅低、基金持仓低,外加政策催化所致。当前临近年底估值切换节点,叠加业绩改善,银行板块或引来新一轮年底行情。

宁波银行持仓Q3升幅大

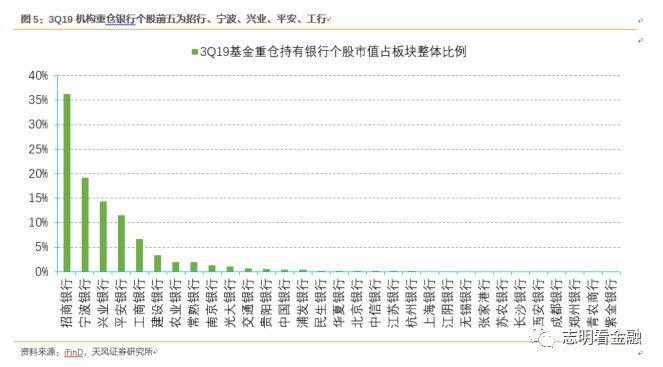

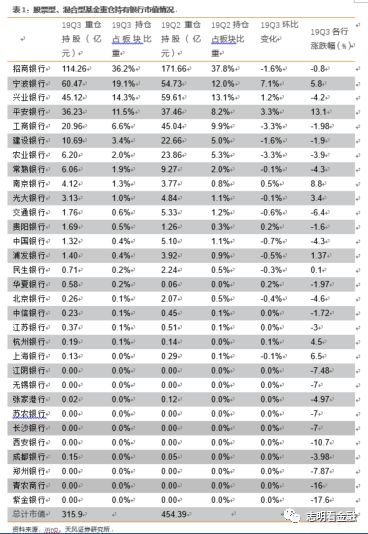

3Q19机构重仓银行个股占比前五家依次为招行、宁波银行、兴业银行、平安银行和工商银行(2Q19为招行、兴业、宁波、工行和平安),较Q1变化不大。其中,重仓招行的市值占板块整体持仓市值比重为36.2%,远高于第二位宁波银行的19.1%。除兴业外,持仓前5位的均为业绩持续向好、监管影响较小的高ROE银行;兴业银行主要是受益于流动性宽松,息差明显改善。

投资建议:关注年底估值切换,2020年看好次龙头

本轮银行股行情三大逻辑:低估值,估值切换;市场对经济的过于悲观预期修正;板块轮动。当前整体估值仍不到0.8倍20年PB,到0.9倍20年PB仍有10%以上空间。公募基金3Q19重仓银行板块比例为6.1%,处于历史中低分位,仍有较大提升空间。在低估值和机构持仓不高的背景下,我们继续看好银行板块修复。

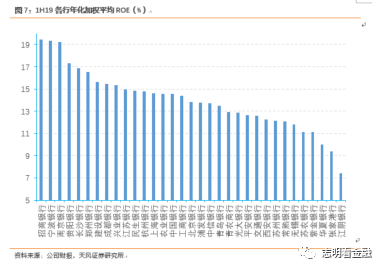

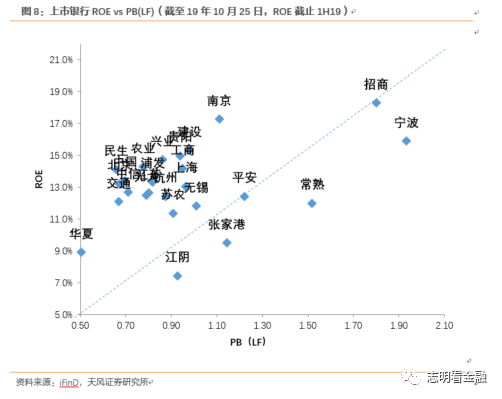

展望未来一年,我们看好银行板块估值进一步修复。个股方面,更加看好次龙头-基本面较好的低估值标的,如兴业、工行、光大、南京、农行等,看好大行及中信、光大H股。估值0.6倍PB的标的若有基本面略微好转,估值到0.8倍PB涨幅就有33%。

风险提示:经济下行超预期导致资产质量显著恶化;监管超预期。

1. 公募19Q3银行板块重仓比例略微下降

除15年下半年外,因银行股投资者多为专业机构,13年以来多数时期银行业指数走势与公募基金持仓比例呈较强的正相关性。截至10月26日,多数开放型基金已公布三季报,本篇报告主要根据偏股型及混合类公募基金(普通股票型基金、混合类基金)公布的重仓股票明细数据进行统计分析。

1. 1 机构重仓银行比例Q3波动小

主动型基金重仓银行板块占比3Q18达到6.62%,为近期高点。4Q18与1Q19两个季度连续下降,19Q2止跌回升至6.27%,19Q3略微下降至6.1%。19Q3市场对中美贸易战逐渐麻木,经济下行压力仍在,市场进入缓升和震荡格式,机构风险偏好较Q2有所提升。

较之以往机构持仓银行高位的时点,我们认为目前银行基本面稳定,板块业绩为三年来最好水平,且临近年底估值切换窗口期,现有估值水平或有较大提升空间。2012年以来,机构重仓银行板块比例的各个阶段性高位分别在4Q12的10.8%(十八大召开,市场预计经济回暖,上市银行融资压力好于预期)、4Q14的8.85%(央行货币政策转向偏宽松,流动性充裕,监管压力小)、3Q15的7.41%。

从17年强监管以来,银行负债成本压力和资本约束成为影响估值提升的主要因素,但站在当前,我们认为息差收窄压力最大时期早已过去,A股银行板块近期营收和净利增速逐步回升、不良持续向好之下,叠加近期社融高增昭示经济企稳或已不远,我们认为其19年业绩会更好。较之以往,目前机构重仓银行板块占比处在历史中低分位,未来提升空间较大。

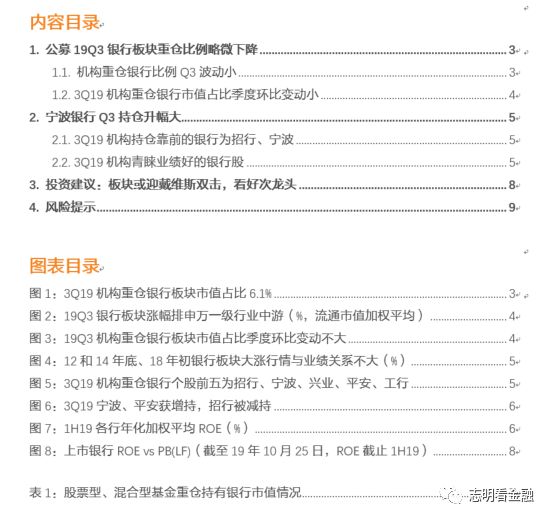

19Q3银行板块涨幅居中,科技类成长股重居上峰。19Q2申万银行指数季度下跌1.73%,排在申万一级行业中游,涨幅前三位为电子、家用电器、计算机此类成长板块。19Q2回撤较多的板块(计算机、电子、传媒等)重拾升势,或反映出未来市场重心仍在科技类成长股。

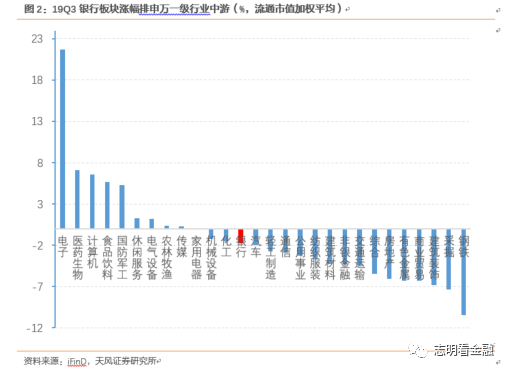

1.2. 3Q19机构重仓银行市值占比季度环比变动小

3Q19机构重仓银行市值环比变动小。3Q19机构重仓银行市值占比环比下降0.17个百分点,反映出机构对市场未来走势判断出现分歧。3Q19市场风险偏好有所修复但不及Q1,电子及前期涨幅低的医药加仓明显,前期涨幅大的保险和食品减仓较多。

关注年底估值切换行情。银行板块1H19业绩增速较好,已披露三季报银行的业绩表现改善趋势在延续。银行板块在12年底、14年底和18年初涨幅较大,但当时归母净利润增速和ROE均处于下行期,主要是当时板块估值低、前三季度涨幅低、基金持仓低,外加政策催化所致。当前临近年底估值切换节点,叠加业绩改善,银行板块或引来新一轮年底行情。

2. 宁波银行Q3持仓升幅大

2.1. 3Q19机构持仓靠前的银行为招行、宁波

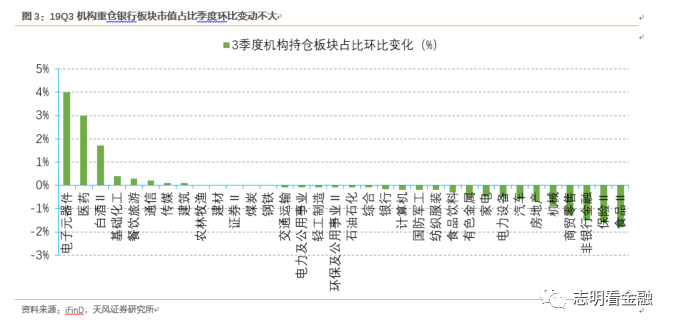

3Q19机构重仓银行个股占比前五家依次为招行、宁波银行、兴业银行、平安银行和工商银行(2Q19为招行、兴业、宁波、工行和平安),较Q1变化不大。其中,重仓招行的市值占板块整体持仓市值比重为36.2%,远高于第二位宁波银行的19.1%。除兴业外,持仓前5位的均为业绩持续向好、监管影响较小的高ROE银行;兴业银行主要是受益于流动性宽松,息差明显改善。

2.2. 3Q19机构青睐业绩好的银行股

从机构持仓银行个股市值的季度变化与银行业绩呈较强正相关性。宁波、平安均获增持——仓位提升最高的为宁波银行,持仓环比上升7.1%,其次是平安,前者主要是中报业绩超预期,且宁波为城商行龙头。

工商银行和农业银行机构持仓占比降幅最大。工行和农行持仓占比环比均下降3.3%,建行下降1.6%,中行下降0.7%,主要是机构风险偏好提升。招商银行持仓占比环比下降1.6%,主要是招行中报业绩有所放缓且估值已高。

平安银行19Q3持仓占比继续上升。Q3机构持有平安银行市值与Q2几乎持平,持仓占比环比上升3.3%。平安银行中报业绩超预期,且零售转型获市场认可。平安银行前三季度持仓占比持续提升,反映出机构对平安银行零售新标杆的逐渐认可。

3Q19大部分银行机构持仓市值有所下降。从机构持仓市值角度来看,2季末机构重仓银行板块市值总计约315.9亿,环比下降30%。基金持仓市值前十的银行股,除宁波银行外,其他银行持仓市值均有不同程度下降。

从涨幅来看,19Q3涨幅排名前五的银行依次为平安银行、南京银行、上海银行、宁波银行、杭州银行,排名与增仓市值或增仓比例较匹配。

3. 投资建议:关注年底估值切换,2020年看好次龙头

本轮银行股行情三大逻辑:低估值,估值切换;市场对经济的过于悲观预期修正;板块轮动。当前整体估值仍不到0.8倍20年PB,到0.9倍20年PB仍有10%以上空间。公募基金3Q19重仓银行板块比例为6.1%,处于历史中低分位,仍有较大提升空间。在低估值和机构持仓不高的背景下,我们继续看好银行板块修复。

展望未来一年,我们看好银行板块估值进一步修复。个股方面,更加看好次龙头-基本面较好的低估值标的,如兴业、工行、光大、南京、农行等,看好大行及中信、光大H股。估值0.6倍PB的标的若有基本面略微好转,估值到0.8倍PB涨幅就有33%。

4、风险提示

经济下行超预期导致资产质量显著恶化;监管超预期。

近期团队主要专题报告

【专题】银行“类货基”是怎么投资的?

【专题|天风银行】当前存款情况怎么样?

【专题】从基金持仓看银行股:2Q19持仓回升,攻守兼备

【专题】理财子公司发行了哪些新产品?

【专题】如何看待当前银行资产质量?

【专题】银行信贷结构有何变化?

【专题】金融资产风险分类新规影响几何?

19Q1季报综述:业绩明显改善,资产质量向好

从基金持仓看银行股:板块吸引力逐渐加强

【专题】监管变革下的美国银行业百年风云

【专题】关于信用卡,从年报中能看到什么?

【重磅专题】为何我们此时旗帜鲜明看多银行股?-天风银行

【专题】为何可以对融资乐观点?

【专题】“非标转标”走向何方?-天风银行

【重磅专题】票据融资大增,我们怎么看?-廖志明

【专题】如何衡量当前银行信用卡风险?-天风银行

【专题】回首“四万亿”,为何这次信用难宽?-天风银行

【专题】托管与资管齐飞,海外特色托管银行的崛起之道-天风银行

【专题】银行理财怎么投股票?-天风银行

【专题】四大行财政注资往事-天风银行【专题】市场利率下行,净息差走向何方?-天风银行【专题】LendingClub陨落启示录-天风银行大数据讲述:银行理财净值化转型进展如何?-天风银行专题研究专题研究:详解微众银行,见证金融科技的力量-天风银行重磅专题:银行资产质量十年沉浮录:基于细分行业的视角

银行资产质量研究手册:以平安银行为例-天风银行

下调MPA结构性参数影响有多大?-天风银行

公募基金银行股持仓有多低?-天风银行

资管新规细则落地,对股债影响多大?-天风总量联席解读

详解大额风险暴露:严标准、广覆盖、宽期限,建立系统化的风险集中度管控框架-天风银行

【专题】银行债转股怎么搞:钱从哪来,对谁转股,如何实施与资本占用?-天风银行

去杠杆之下,关注“非标”违约风险-天风银行

【专题】信用卡大有可为,渐成零售业务主力-天风银行

详解流动性新规及其影响

大行年报综述:PPOP增速大升,ROE有望企稳回升-天风银行

专题研究:TLAC规则带来多大银行资本压力?-天风银行

【天风银行专题】贷款利率上行趋势结束了么?

【天风银行专题】限制非标对银行资本影响几何?

【天风银行】海外互联网银行专题:流量为王,以用户为中心

【天风银行专题】四大行为何有大行情?

【天风银行专题】纵观美国四大商行的过去、现在与未来

个股深度报告

【深度】平安银行:Fintech+流量,零售转型龙头

【深度】杭州银行:不良之困已远,业绩回升显著

【深度】江苏银行:小微无惧大行挑战,净息差有望改善-天风银行

【重磅深度】张家港行:身处福地,专注小微-天风银行

邮储银行深度:资产质量优异,腾飞中的零售大行-天风银行

工行深度:综合经营领先,堪称世界一流大行-天风银行

专题研究:招行VS富国:零售王者,谁主沉浮?-天风银行

招商银行深度:精耕零售轻型转型,高ROE的零售之王

【天风银行】建设银行深度:息差与不良双拐点,业绩向好的大行

【天风银行】常熟银行深度:大零售业务特色鲜明,盈利渐高的精品农商行

【天风银行】宁波银行深度:精耕中小与消费贷,高ROE的成长性银行

重要声明

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告 :《从基金持仓看银行股:关注年底估值切换,看好次龙头》

对外发布时间 2019年10月26日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资询业务资格)

本报告分析师 廖志明SAC执业证书编号:S1110517070001

朱于畋SAC执业证书编号:S1110518090006

天风银行廖志明团队:努力做更好的研究!

廖志明,天风证券银行业首席,籍贯江西。东京大学经济学硕士,且为全额奖学金获得者。曾就职于民生银行、交通银行等金融机构,具有商业银行总行的观察视角与分行的业务能力,对金融监管、流动性以及银行资产负债配置等有独到见解。卖方研究从业多年,曾在民生证券负责银行业研究。2017年金牛奖分析师,WIND2018年金牌分析师银行业第一名,第一财经2018年最佳金融分析师第二名,2019年金翼奖分析师,信贷预测之领军者。

朱于畋,天风证券银行业研究员,第一财经2018年最佳金融分析师第二名。先后任职于保险及基金行业。负责研究高弹性的银行标的、投资策略、海内外互联网金融,金融科技等新兴金融领域。