事件描述

1-9月公司实现收入55.6亿元,同比增长13.5%,净利润6.66亿元,同比下降1.2%;净利润率11.97%,同比下降1.78个百分点。

方正观点

1、三季度收入和利润增速环比改善明显:三季度单季实现营业收入18.46亿元,同比增长17.4%(上半年同比增长11.63%),净利润2.01亿元,同比增长17.8%(上半年同比下降7.66%),增速改善明显。收入分拆上,三季度各大业务单元收入增幅都在10%以上,其中保健品、酿酒业务、YE收入增幅在20%以上。三季度糖价有所回升的基础上,制糖业务收入也有改善。出口方面,受益于人民币贬值因素,主导产品酵母出口收入增幅达到12%,快于国内收入增速。预计四季度还将继续保持增速回升态势,全年完成14%-15%增长概率大。

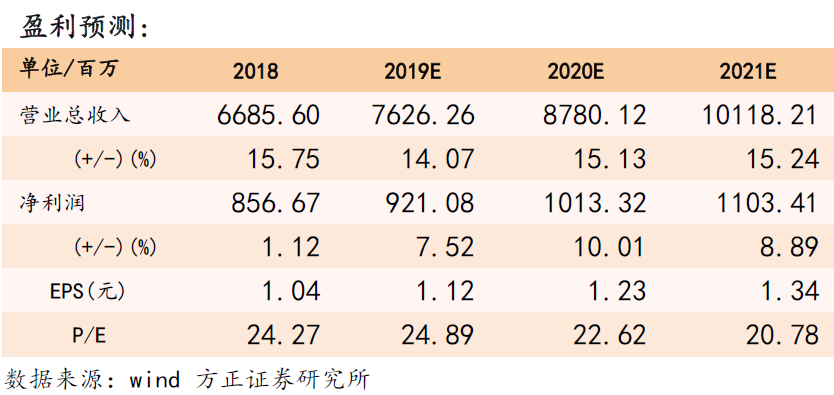

2、负面因素逐渐解除,所得税率回升至正常水平拖累增速:随着伊犁工厂搬迁事项确定,伊犁产能利用率回升至90%左右,有助于改善公司盈利。俄罗斯工厂今年也开始盈利,预计贡献利润5000万元左右,糖蜜成本总体也成下降趋势,诸多负面因素解除。但是由于所得税可抵扣金额逐渐减少,公司所得税率从10%逐渐恢复到正常的15%左右,1-9月所得税费用增加4564万元,预计全年将增加7000-9000万元左右。不考虑税收因素的1-9月利润总额同比增长4.53%。3、管理费用和销售费用率增加,汇兑收益增加是盈利改善主因:三季度毛利率33.72%同比微幅下降0.11个百分点,基本持平。但是由于药品两票制,销售人员增加等因素,三季度销售费用率上升0.5个百分点。由于管理人员增加和海外公司运营费用增加,管理费用率上升0.9个百分点。此外,由于三季度美元升值、埃磅、卢布升值产生汇兑收益,财务费用率下降2.08个百分点,是盈利改善的最主要原因。4、盈利预测与评级:公司业绩改善明显,新老管理团队交接顺利,我们认为只要未来政府足够支持,经营团队保持稳定,新生代管理层激励到位,公司终将走出低谷,为股东带来良好回报。我们预计公司2019-2021年EPS分别为1.12元,1.23元和1.34元,维持“推荐”评级。5、风险提示:原材料价格上涨过快,产能投放不及预期,海外市场政治变化,汇率波动等。

方正食品团队

首席分析师、组长:薛玉虎

电话:18516569939

邮箱:xueyuhu@foundersc.com

高级分析师:刘洁铭

电话:13816731762

邮箱:liujieming@foundersc.com

高级分析师:刘健

电话:15900865404

邮箱:liujian3@foundersc.com

分析师:余驰

电话:18317012692

邮箱:yuchi@foundersc.com